Bei Auszahlung von Überstunden kann die Unterscheidung zwischen steuerfreien und steuerpflichtigen Stunden gefordert sein.

Dabei gibt es Folgendes zu beachten:

- Überstundengrundlöhne sind immer steuerpflichtig.

- Bei Überstundenzuschlägen kann eine Steuerfreiheit anfallen.

Bei der Steuerfreiheit von Überstundenzuschlägen gibt es 2 Varianten:

- EStG §68/1: Überstundenzuschläge in der Blockzeit oder an Sonn- und Feiertagen (00:00-24:00 Uhr) können steuerfrei ausgezahlt werden.

- Hier gibt es einen maximalen Eurobetrag pro Kalendermonat, welcher vom Lohnprogramm abzuprüfen ist.

- EStG §68/2: Die ersten 10 Überstunden mit 50% Zuschlag im Monat können steuerfrei bezahlt werden, maximal jedoch X Euro.

- Diese Berechnung erfolgt immer im Lohnprogramm, da die Eurogrenze in Alex® nicht geprüft werden kann.

Bei den folgenden Erklärungen geht es immer um die Steuerfreiheit lt. EStG §68/1.

Wichtig:

Die steuerfreie Auszahlung lt. §68/1 ist nur im Monat des Anfallens der Überstunde möglich!

Sollen die Stunden in Zeit übertragen und zu einem späteren Zeitpunkt ausgezahlt werden, so können diese nicht mehr steuerfrei ausgezahlt werden.

Sonn-/Feier-/Ersatzruhetage

Überstunden an Sonn-, Feier- oder Ersatzruhetagen können lt. §68/1 IMMER steuerfrei ausgezahlt werden - hier gibt es keine Blockzeitregelung!

Überstunden an diesen Tagen werden immer in eigenen Zeitkonten geführt und dann in den Sammelkonten für die Umschlüsselung addiert.

Folgende spezifische Konten werden für diese Tage gefüllt:

- Auszahlung Sonntag 150%

- Auszahlung Feiertag 150%

- Auszahlung Ersatzruhetag 150%

- Auszahlung Sonntag 200%

- Auszahlung Feiertag 200%

- Auszahlung Ersatzruhetag 200%

Blockzeit

An Werktagen kann die Steuerfreiheit aufgrund der Blockzeit zu tragen kommen.

Überstunden können dann steuerfrei vergütet werden, wenn zwischen 19:00 und 07:00 mindestens 3 zusammenhängende Stunden erbracht wurden.

Der Zeitbereich von 19:00 - 07:00 Uhr wird als "steuerliche Nacht" bezeichnet und ist im Einkommenssteuergesetz (EStG §68/6) fix vorgegeben.

Es können auch mehrere Arbeitsblöcke in der Nacht vorliegen.

Berechnungsvarianten:

- Die Blockzeit wird bei Auszahlungen am Tag im Hintergrund IMMER berechnet.

- Die Blockzeit kann auch bei Zeitgutschrift berechnet werden. Siehe "Überstunden auch bei gutschreiben rechnen"

Überstunden in der Blockzeit können verschiedene Zuschlags-Wertigkeiten haben:

- 150%: Werktagsüberstunden außerhalb der Nachtzeit

- 200%: Werktagsüberstunden in der definierten Nachtzeit

Blockzeit ab erster Minute

Unter speziellen Bedingungen kann die Blockzeitregelung auch deaktiviert werden.

Spezielle Abrechnungsschemen (z.B. Rufbereitschaften) können beispielsweise fix als steuerbegünstigt ausgezahlt werden, egal ob die Blockzeit erfüllt ist oder nicht.

Dies betrifft hauptsächlich die Zuschläge bei Rufbereitschaftseinsätzen. Diese sind auch dann steuerfrei, wenn die Blockzeit nicht erfüllt wurde (§68 Abs1 EStG).

Parametrierung:

Dazu muss beim Auszahlungs-Schema der Parameter "Blockzeit 19-7 ab erster Minute" hinterlegt sein.

| Blockzeit ab 1 Minute |

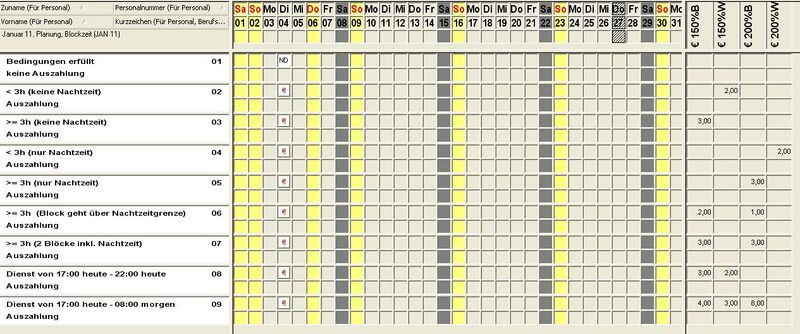

Beispiele Blockzeit

In folgenden Beispielen ist die Nachtzeit von 22:00-06:00.

Beispiel 1: Bedingungen für Blockzeit erfüllt, keine Auszahlung

Dienst: 19:00 heute - 07:00 morgen

€ 150%B = 0

€ 200%B = 0

Beispiel 2: < 3h (keine Nachtzeit), Auszahlung

Dienst: 19:00 heute - 21:00 heute

€ 150%B = 0

€ 200%B = 0

Beispiel 3: >= 3h (keine Nachtzeit), Auszahlung

Dienst: 19:00 heute - 22:00 heute

€ 150%B = 3

€ 200%B = 0

Beispiel 4: < 3h (nur Nachtzeit), Auszahlung

Dienst: 23:00 heute - 01:00 morgen

€ 150%B = 0

€ 200%B = 0

Beispiel 5: >= 3h (nur Nachtzeit), Auszahlung

Dienst: 22:00 heute - 01:00 morgen

€ 150%B = 0

€ 200%B = 3

Beispiel 6: >= 3h (Block geht über Nachtzeitgrenze), Auszahlung

Dienst: 20:00 heute - 23:00 heute

€ 150%B = 2

€ 200%B = 1

Beispiel 7: >= 3h (2 Arbeitsblöcke inkl. Nachtzeit), Auszahlung

Dienst: 19:00 heute - 22:00 heute, 23:00 heute - 02:00 morgen

€ 150%B = 3

€ 200%B = 3

Beispiel 8: >= 3h (Dienst geht über Blockzeitgrenze), Auszahlung

Dienst: 17:00 heute - 22:00 heute

€ 150%B = 3

€ 200%B = 0

Beispiel 9: >= 3h (gesamter Nachdienst), Auszahlung

Dienst: 17:00 heute - 08:00 morgen

€ 150%B = 4

€ 200%B = 8

Steuerfreiheit auch bei Überstunden in Zeit berechnen

Soll die Steuerfreiheit auch bei Überstunden in Zeit gerechnet werden, so muss der Parameter "Steuerfreiheit für 'Überstunden gutgeschrieben verwalten" in der Gruppe "Abrechnung" gesetzt werden.

Ist dieser Parameter gesetzt, so wird bei Überstunden in Zeit auch die Steuerfreiheit ermittelt.

Die Steuerfreiheit wird NICHT bei Überstunden im DRZ ermittelt, da diese Überstunden nicht einem speziellen Tag bzw. Zeitbereich zugewiesen werden können, was lt. Steuergesetz sein muss!

Damit die Steuerfreiheit bei Überstunden in Zeit berechnet wird, müssen die Überstunden am Tag mit einem Schema des Typs "Überstunde gutgeschrieben" markiert werden.

Es gibt nun folgendeSaldo-Konten:

- Zeitguthaben 150%

- Zeitguthaben 150%Stb

- Zeitguthaben 200%

- Zeitguthaben 200%Stb

Damit auch die Gesamtsaldo sichtbar ist, gibt es auch noch folgende "Sammel" Konten:

- Zeitguthaben 150% gesamt

- Zeitguthaben 150%

- Zeitguthaben 150%Stb

- Zeitguthaben 200% gesamt

- Zeitguthaben 200%

- Zeitguthaben 200%Stb

Übertrag Zeitguthaben

Standardmäßig werden die Zeitguthaben "Zeitguthaben 150%Stb" bzw. "Zeitguthaben 200%Stb" immer nur im Monat des Überstundenanfalls befüllt - hier gibt es keinen Übertrag, da die Steuerfreiheit nur im Anfallsmonat gegeben ist!

Im Folgemonat ist immer nur das Konto "Zeitguthaben 150%" bzw. "Zeitguthaben 200%" befüllt.

Soll die Steuerfreiheit erhalten bleiben, gibt es die Möglichkeit den Übertrag zu aktivieren.

Dafür muss im Reiter Abrechnung der Parameter "Steuerfreie 'Überstunden gutgeschrieben' mit Übertrag?" auf JA gesetzt werden.

Im Folgemonat stehen die Stunden somit weiterhin in den Konten "Zeitguthaben 150%Stb" bzw. "Zeitguthaben 200%Stb" und können daher auch zu einem späteren Zeitpunkt noch steuerfrei ausbezahlt werden.

Auszahlung

Aus diesen Zeitsalden kann mittels Zeitkontoumbuchung "Auszahlen" ausgezahlt werden.

Werden die Stunden ausgezahlt, so landen diese in den entsprechenden steuerfreien bzw. steuerpflichtigen Konten:

- Zeitguthaben 150% ---> Zeitguthaben Auszahlung 150%

- Zeitguthaben 150% Stb --> Zeitguthaben Auszahlung 150% Stb

- Zeitguthaben 200% ---> Zeitguthaben Auszahlung 200%

- Zeitguthaben 200% Stb ---> Zeitguthaben Auszahlung 200% Stb

Spezialanwendung: Auszahlung aus Saldo nur Stunden aus aktuellem Monat

In den oben beschriebenen Zeitguthaben-Konten sind immer alle Stunden mit der jeweiligen Wertigkeit enthalten (auch Stunden aus den Vormonaten).

Sollen Mitarbeiter nur die Stunden aus den Salden zur Auszahlung bringen können, welche im aktuellen Monat in die Zeitguthaben gutgeschrieben wurden, so müssen folgende Konten für die Auszahlungen verwendet werden:

- Zeitguthaben Arbeitszeit durch Überstunden gutgeschrieben Rest 150%

- Zeitguthaben Arbeitszeit durch Überstunden gutgeschrieben Rest 150%Stb

- Zeitguthaben Arbeitszeit durch Überstunden gutgeschrieben Rest 200%

- Zeitguthaben Arbeitszeit durch Überstunden gutgeschrieben Rest 200%Stb

Für diese Zeitkonten gibt es auch die Standard-Umbuchung "Auszahlen".

Die ausgezahlten Stunden landen in den oben beschriebenen entsprechenden Auszahlungskonten.

Diese Konten können speziell in Verbindung mit "Auszahlungen für Selbstbediener erlauben" verwendet werden. So können sich die Mitarbeiter selber Stunden auszahlen - jedoch nur die Stunden aus dem aktuellen Monat.

Bit Factory Interne Info: Siehe Issue #4406

Zeitkonten

Für die einfache Betrachtung gibt es für die Auszahlung von steuerfrei/steuerpflichtig Sammelkonten, welche verwendet werden.

Diese setzen sich wie folgt zusammen:

- Auszahlung ALLE 150%

- Auszahlung Steuerpflichtig 150%

- Auszahlung Werktag 150%

- Zeitguthaben Auszahlung 150%

- Auszahlung Steuerbegünstigt 150%

- Auszahlung Werktag 150% Block

- Auszahlung Sonntag 150%

- Auszahlung Feiertag 150%

- Auszahlung Ersatzruhetag 150%

- Zeitguthaben Auszahlung 150% Stb

- DRZ-Bilanz Überstunden ausbezahlt 150%

- DRZ-Bilanz Überstunden ausbezahlt M150%

- Auszahlung Steuerpflichtig 150%

- Auszahlung ALLE 200%

- Auszahlung Steuerpflichtig 200%

- Auszahlung Werktag 200%

- Zeitguthaben Auszahlung 200%

- Auszahlung Steuerbegünstigt 200%

- Auszahlung Werktag 200% Block

- Auszahlung Sonntag 200%

- Auszahlung Feiertag 200%

- Auszahlung Ersatzruhetag 200%

- Zeitguthaben Auszahlung 200% Stb

- DRZ-Bilanz Überstunden ausbezahlt 200%

- Auszahlung Steuerpflichtig 200%

Umschlüsselung

Folgende Konten müssen umgeschlüsselt werden, um die Steuerbegünstigung und alle anderen Auszahlungen zu hinterlegen:

- Auszahlung 100%

- Auszahlung 125%

- Auszahlung Steuerbegünstigt 150%

- Auszahlung Steuerpflichtig 150%

- Auszahlung Steuerbegünstigt 200%

- Auszahlung Steuerpflichtig 200%

- DRZ-Bilanz Überstunden ausbezahlt 150%

- DRZ-Bilanz Überstunden ausbezahlt 200% (optional: nur wenn D200% Konto verwendet wird)

- Zeitguthaben Auszahlung R150% (optional: wenn Rollierende Salden verwendet werden)

- Auszahlung Alle 300%

ACHTUNG: "Auszahlung alle 150% / 200%" darf nicht umgeschlüsselt sein!!!!

VOR Version 2017:

Es war folgende Umschlüsselung notwendig:

- DRZ-Bilanz Auszahlung 100%

- DRZ-Bilanz Auszahlung 125%

- DRZ-Bilanz Werktag 150%

- DRZ-Bilanz Werktag 150% Block

- DRZ-Bilanz Werktag 200%

- DRZ-Bilanz Werktag 200% Block

- DRZ-Bilanz Sonntag 150%

- DRZ-Bilanz Feiertag 150%

- DRZ-Bilanz Ersatzruhetag 150% (optional)

- DRZ-Bilanz Sonn-/Feiertag 200%

- DRZ-Bilanz Ersatzruhetag 200% (optional)

- DRZ-Bilanz Überstunden ausbezahlt 150%

- DRZ-Bilanz Überstunden ausbezahlt 200% (optional: nur wenn D200% Konto verwendet wird)

- Zeitguthaben Auszahlung 150%

- Zeitguthaben Auszahlung 200%

- Zeitguthaben Auszahlung R150% (optional: wenn Rollierende Salden verwendet werden)